6月轴承钢市场或在震荡筑底后小幅趋强

发布时间:2022-06-02 1303次

1303次

概述:2022年1-4月国内轴承钢粗钢产量同比上升3.49%,轴承钢材产量同比上升7.70%。回顾5月份轴承钢市场,强预期难抵弱现实,市场整体呈现弱势下跌态势。截止到目前国内轴承圆钢50mm(连铸)均价为6370元/吨,较4月底下跌187元/吨,月环比跌幅为2.85%。5月,轴承钢下游主要集散地市场江阴和上海均受到疫情的影响,下游需求受抑程度比较严重,钢管厂、锻造厂接单情况均表现较弱,商家信心建立仍需时间。6月份随着上海疫情管控的解除,且在政策利好下,汽车产业发展形势正在逐步好转,制造业需求或将逐渐恢复,预计6月轴承钢市场价格或在震荡筑底后小幅趋强运行。

一、国内轴承钢产量情况

(一)2022年1-4月轴承钢产量:粗钢、钢材同比双双上升

根据特钢协统计数据显示,2022年1-4月我国主要优特钢企业轴承钢粗钢产量为161.57万吨,与去年同期相比上升3.49%;2022年1-4月我国主要优特钢企业轴承钢材产量为142.86万吨,与去年同期相比上升7.70%,详见图1。

图1:2021年以来全国轴承钢粗钢、钢材月度产量变化情况

(二)2022年1-4月轴承钢各生产企业成品材产量:钢厂产量同比增加

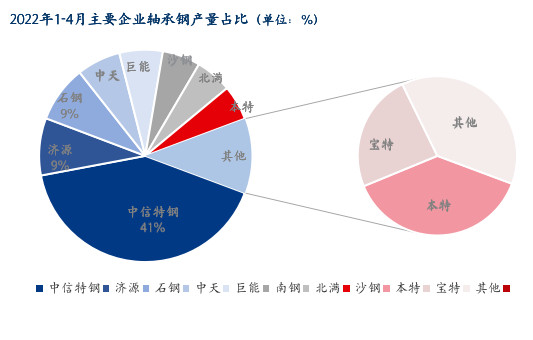

从图2可以看出,目前轴承钢产量较大的生产企业分别是:中信特钢(兴澄特钢、大冶特钢、青岛钢铁)、济源钢铁和河钢石钢,占到总产量的59%。2022年1-4月轴承钢整体产量在增加,石钢、莱钢、建龙、济源、邢钢、中特等钢厂产量较去年同期相比均有增加,西宁、北满、中天、巨能、南钢、沙钢等钢厂产量有所减少。

图2:2022年1-4月主要企业轴承钢产量占总产量比重

二、国内轴承钢市场表现

5月份轴承钢市场价格整体呈现弱势下跌态势,下游表现依旧不及预期。近阶段市场库存整体呈现持续累库的形势,轴承钢钢管厂、锻造厂库存压力增加,贸易商降库回笼资金的意愿较强。市场前期建立的积极情绪遭受明显打击,商家信心建立仍需时间。随着6月疫情好转,加之国家“稳增长”政策助力,政府将加大企业复工复产政策供给力度,推动需求回暖,预计6月轴承钢市场价格有望在震荡筑底后小幅趋强。

表1:目前轴承钢钢厂出厂承兑价

三、相关市场信息

(一)原料价格:

五月铁矿石价格先抑后扬,在整体情绪偏向悲观的大背景下铁矿石价格Z终呈现下行趋势,现62%澳粉指数为136.35美元/干吨。随着国内疫情的缓解,制约矿山生产因素不断削弱,国内铁精矿产量与库存也有一定增加,铁矿石整体供应较四月持续好转。预计六月铁矿石供应进一步回升,供需缺口缩小明显,同时更需要关注宏观政策面的变化及下游需求的恢复程度对价格短周期的影响;国内废钢市场大幅下挫,月末均价在3202元/吨。在成品材价格及铁矿石及焦炭等原材料价格大幅下跌的影响下,废钢市场受到拖累,跟随下跌。进入6月份,随着疫情的影响逐步消散,各地多方面的扶持政策,市场信心有所恢复,当前来看,钢厂成品库存压力巨大,消耗库存仍需要一定时间,且南方雨季,对需求有一定抑止,考虑到市场逐步恢复,预计6月份废钢市场承压后有上涨空间;高碳铬铁市场价格震荡为主,月末价格在9667元/吨。由于成本持续高位叠加原料库存补充受限,本周开始出现减停产及避峰生产情况,部分在产企业也延长了检修复产时间,预计6月产量下滑明显。但6月下游排产计划减幅更大,供需局面或将出现转变,后期市场主要关注成本变化及下游消费需求情况,预计短期内铬铁市场维稳运行。

图3:2021年以来部分原材料价格变化情况

(二)下游行业

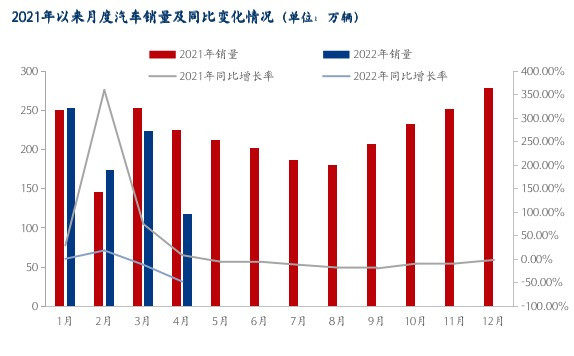

据中国汽车工业协会统计分析,2022年4月,受国内疫情多点散发等因素影响,汽车产销分别完成120.5万辆和118.1万辆,环比分别下降46.2%和47.1%,同比分别下降46.1%和47.6%。1-4月?汽车产销分别完成769.0万辆和769.1万辆,同比分别下降10.5%和12.1%。

图4:2021年以来月度汽车销量及同比变化情况

四、结论

5月份轴承钢市场价格整体呈现弱势下跌态势,市场整体情绪较为悲观。受疫情影响,部分地区物流不畅,下游需求仍然受到一定制约,汽车轴承、风电轴承、冶金轴承等下游行业的表现均不能令人满意,钢厂、社会库存均呈现持续累库的形势。部分轴承钢生产企业产量高企,在库存高压情况之下,资金的流转和风险的控制尤为重要。目前GCr15价格与45#碳结钢价差有所扩大,部分钢厂价差达到了600-800元/吨,终端用户采购较为谨慎,下游忧虑情绪仍存。宏观政策对消费刺激的效果将有所显现,6月份的消费将较5月份有所好转,预计6月轴承钢市场价格有望在震荡筑底后小幅趋强运行。